Malgré des taux d'intérêt au plus bas, les collectivités freinent leurs emprunts

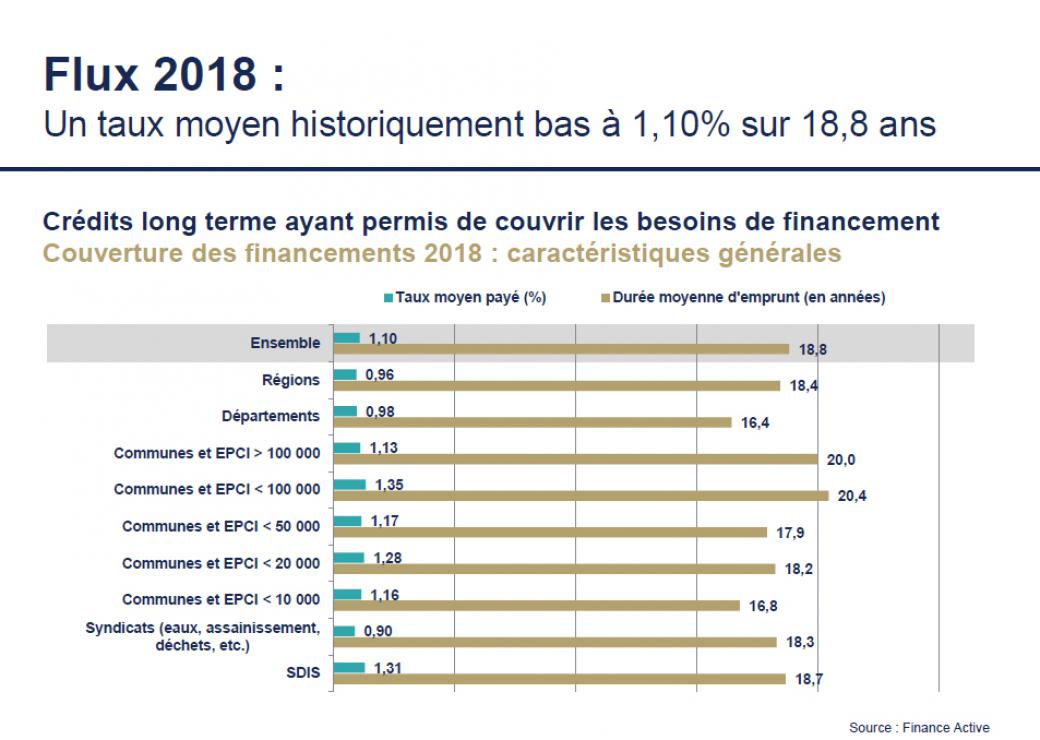

Selon le baromètre annuel de la société Finance active, les collectivités territoriales ont emprunté l'an dernier à un taux moyen de 1,10 %. En dépit de ces conditions exceptionnelles, elles ont réduit leur recours au crédit.

Dans un contexte de taux d'intérêt toujours en baisse et alors que leurs investissements montent en puissance en cette deuxième phase des mandats locaux, les collectivités territoriales ont probablement recouru plus modérément en 2018 à l'emprunt. C'est la situation que la société Finance active décrit dans la dernière édition du traditionnel observatoire de la dette des collectivités locales, qu'elle a présenté ce 18 avril à la presse.

Les quelque 1.200 entités publiques locales abonnées aux services de la société de conseil en gestion de dette, dont l'encours représente plus de 100 milliards d'euros - soit plus de la moitié du volume de la dette du secteur public local – ont emprunté l'an dernier à peine plus de 7 milliards d'euros, soit près de 10% de moins qu'en 2017 (7,7 milliards d'euros) et surtout près de 50% de moins qu'en 2015 (13,8 milliards d'euros). Ces résultats tendent à confirmer les analyses prospectives diffusées en février par Standard & Poor's. "Le niveau de recours à l'emprunt (…) restera faible dans les prochaines années, proche du niveau historiquement bas de 2017 (à environ 14 milliards d'euros, contre près de 17 milliards d'euros par an sur la période 2010-2016)", écrivait l'agence de notation américaine.

Bataille acharnée entre les banques

On sait, en effet - les rapports de l'observatoire des finances et de la gestion publique locales l'ayant montré – que par la maîtrise de leurs charges de fonctionnement, l'épargne brute des collectivités territoriales a retrouvé des couleurs ces dernières années. Dans un contexte où, depuis 2017, elles accroissent leurs investissements, les collectivités territoriales actionnent davantage le levier de l'autofinancement que celui de l'emprunt, et ce alors que les taux du marché sont "historiquement bas". Conséquence notamment de la politique ultra-accommodante de la Banque centrale européenne, le taux d'intérêt moyen souscrit par les collectivités en 2018 est tombé à 1,10% pour une durée moyenne proche de 19 ans.

Quelle que soit leur taille, toutes les collectivités ont profité de cette aubaine qui les a aidées à réduire leurs frais de fonctionnement et donc, pour les plus grandes, à respecter les objectifs de maîtrise des dépenses inscrits dans les contrats signés avec l'État. Les banques commerciales présentes sur ce marché dominé (pour les nouveaux prêts) par la Banque postale, ont aussi tiré profit de la donne. Leurs parts de marché pour les nouveaux crédits, qui se situaient en dessous de 50% en 2015, ont frôlé 70% en 2018. Mais la bataille acharnée que se livre la quinzaine d'établissements, s'est effectuée au détriment de leurs marges. De 95 points en moyenne en 2015, elles sont passées à 38 points en 2018.

© Finance Active

Collectivités prudentes

"Le plus gros des emprunts", souscrits donc auprès des banques privées, ont une durée de 15 à 20 ans. "Pour des durées d'emprunt de trente ans et plus dans les domaines de l'assainissement et des réseaux d'eau par exemple, la Caisse des Dépôts est quasiment le seul établissement à intervenir", constate Vincent Ponson, responsable secteur public chez Finance active. Autre enseignement à tirer de l'observatoire : les collectivités ont un comportement prudent, puisque les deux tiers des nouveaux prêts qu'elles ont souscrit en 2018 sont à taux fixes, contre un tiers qui étaient à taux variable. Les experts de Finance active, qui recommandent à leurs clients de "réaliser au moins 30% de financement variable pour profiter de la souplesse et de la performance qui le caractérisent, sont donc suivis a minima", sourit Caroline de Marqueissac, consultante manager au sein de la société.

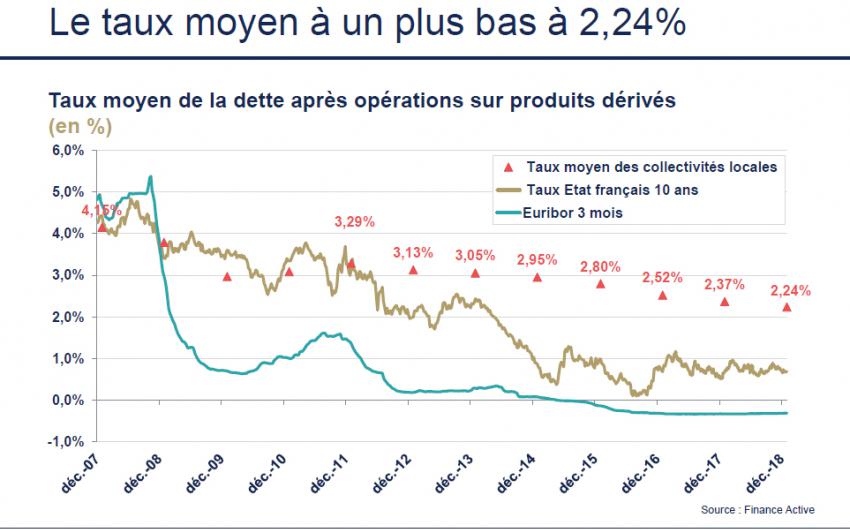

Bénéficiant d'une offre ultra-compétitive, les collectivités voient le taux moyen de leur encours de dette continuer la décrue qu'il a entamée en 2011. Ce dernier se situait fin 2018 à 2,24%. Mais, alors que les communes et intercommunalités de moins de 100.000 habitants affichaient un taux moyen de 2,85 %, les régions sont passées pour la première fois en dessous de 2% (1,92%). Ayant plutôt joué historiquement la carte de la sécurité, les collectivités ont privilégié les taux fixes. C'est la caractéristique de près de 67% du stock de la dette détenue par l'échantillon, tandis que 29,5 % de cette dette a été souscrite à taux variable et 3,5% dans le cadre de "produits structurés" - dont une partie correspondent à des emprunts toxiques. Signe que les taux variables demeurent "plus performants", selon Finance active, moins de 11% des frais que paient les collectivités sont liés à ce type de taux, alors que les taux fixes sont à l'origine de 82% des frais financiers.