Edition 2021 de l’étude "Perspectives" sur le logement social : un secteur aux fondations solides

Le logement social est un pilier essentiel du logement en France, représentant un quart des constructions livrées chaque année. Depuis 2018, le secteur a subi plusieurs ondes de choc : gel des loyers, instauration de la réduction des loyers de solidarité (RLS), hausse de la TVA pour la construction à 10 %, fusion de bailleurs sous l’effet de la loi Elan, et pandémie de la Covid-19… Malgré cette série de chocs, le secteur a démontré sa résistance et conserve son potentiel de croissance, comme le révèle l’édition 2021 de l’étude Perspectives éditée par la Banque des Territoires.

Un instrument de pilotage stratégique

L’étude Perspectives présente chaque année l’état des lieux économique et financier d’un secteur qui totalise en France 5,5 millions de logements à ce jour, et dont la Banque des Territoires est le financeur de référence, via ses prêts à long et très long terme », indique en préambule Guillaume Gilquin, responsable du service des études à la direction des prêts de la Banque des Territoires.

Pour les bailleurs sociaux, l’étude représente également un instrument incomparable pour pouvoir étalonner leurs caractéristiques selon des indicateurs nationaux fiables et exhaustifs issus des données de la Banque des Territoires et des comptes du secteur. C’est enfin un outil de projection sur le moyen et long terme, fondé sur le cadrage économique du Groupe Caisse des Dépôts et des hypothèses sectorielles.

Perspectives positives

Les principaux signaux sont au vert pour un retour progressif de l’activité économique au niveau d’avant-crise. Selon le scénario économique retenu par le Groupe Caisse des Dépôts, la conjoncture macro-économique est orientée de façon favorable, avec un retour au niveau d’activité pré-crise dès 2023 et un comportement très accommodant de la Banque Centrale Européenne qui devrait durer encore quelques années.

© USH

De façon générale, la situation financière des organismes de logement social est solide. Ils bénéficient d’une palette complète d’instruments financiers et de mesures proposée par la Banque des Territoires dans le cadre du Plan logement et du Plan de relance : prêts de haut de bilan, titres participatifs, allongement de dettes, prêts à taux fixe et remises commerciales exceptionnelles d’intérêt entre 2020 et 2022…

A moyen et long terme, un rythme de 100 000 constructions et 100 000 rénovations de logements sociaux par an est atteignable. La France pourrait ainsi atteindre un parc social de 7 millions de logements dans vingt ans.

Enseignements 2019 - 2020

« La nouvelle édition de notre étude analyse en détail les résultats de 2019, qui fut une année charnière après les à-coups réglementaires et économiques vécus par les bailleurs sociaux, et avant les vagues de Covid », précise Cathy Dolignon, chargée d’études économiques à la direction des prêts de la Banque des Territoires.

« Notre étude fait ressortir que les charges d’exploitation ont nettement progressé en 2019, en raison d’une hausse des charges de fonctionnement et d’un rattrapage des dépenses de maintenance, après la baisse observée en 2018 », complète-t-elle.

La situation financière des bailleurs fut néanmoins favorable en 2019. L’autofinancement des bailleurs sociaux a progressé de 2 points, s’établissant à 15,4 %, grâce aux loyers perçus, aux cessions de logements et à la diminution des annuités financières, sous l’impact positif de l’allongement massif de dette et des prêts de haut de bilan. Le potentiel financier est demeuré à un niveau élevé, contribuant au financement de l’activité future, et la part des fonds propres au bilan a continué de progresser.

Le Plan logement de la Banque des Territoires contribua à stabiliser la situation financière des bailleurs, à travers :

- un allongement de la dette de 5 à 10 ans pour les prêts indexés sur le livret A et d’une durée de 3 à 30 ans (sur un encours total de 14,5 milliards d’euros) ;

- 2 milliards d’euros de prêt de haut de bilan de deuxième génération bonifiés par Action logement ;

- 8 milliards d’euros de prêts à taux fixe pour le réaménagement de la dette des bailleurs et pour le financement de la construction et de la rénovation des logements sociaux ;

- 1 milliard d’euros supplémentaire destiné aux Eco-prêts (voir l’encadré).

- un allongement possible jusqu’à 80 ans des prêts fonciers en zone tendue.

En pointe dans l’éco-rénovation

Depuis son lancement en 2009, l’Eco-prêt a permis de rénover plus d’un quart des logements sociaux énergivores. Globalement, le dispositif a financé la rénovation thermique de 425 000 logements sociaux sur la période.

Il dispose d’une enveloppe de 4 milliards d’euros sur la période 2018-2022. Les bailleurs sociaux sont invités à l’utiliser en complément des subventions du Plan France Relance ou d’autres dispositifs. « Grâce aux financements à taux bonifiés de la Banque des Territoires, les bailleurs ont réalisé sur le long terme des efforts conséquents de rénovation thermique, si bien que le parc social présente aujourd’hui une meilleure performance énergétique que celle du parc privé », indique Guillaume Gilquin.

Le coût de la bonification de l’Éco-Prêt, supporté par le fonds d’épargne de la Caisse des Dépôts, serait déjà compensé moins de quatre ans après les travaux par les économies réalisées par les locataires sur les factures d’énergie.

Depuis 2009, le rythme des rénovations s’est accru de 14 % par an, atteignant un rythme moyen de 23 000 rénovations annuelles. 40 % des bailleurs sociaux ont eu recours à l’Eco-prêt logement social en 2018.

Engagements renforcés

En plus de ce plan de soutien massif, la Banque des Territoires a mis en place, dès le déclenchement de la crise sanitaire au printemps 2020, des mesures d’urgence en faveur des organismes de logements sociaux, notamment un accès à une ligne de trésorerie de 2 milliards d’euros et le report gratuit d’échéances.

Celles-ci furent complétées en septembre 2020 par le plan de relance de 26 milliards d’euros de la Caisse des Dépôts et la souscription par la Banque des Territoires aux titres participatifs émis par les bailleurs sociaux, à hauteur de 1 milliard d’euros.

Enfin, en mars 2021, le ministère chargé du logement, l’Union sociale pour l’habitat, les fédérations du logement social, Action logement et la Banque des Territoires ont signé un protocole pour relancer la production de logements sociaux. Celui-ci fixe des engagements financiers destinés à relancer la dynamique d’agréments de logement sociaux qui a connu en 2020 une quatrième année de baisse consécutive.

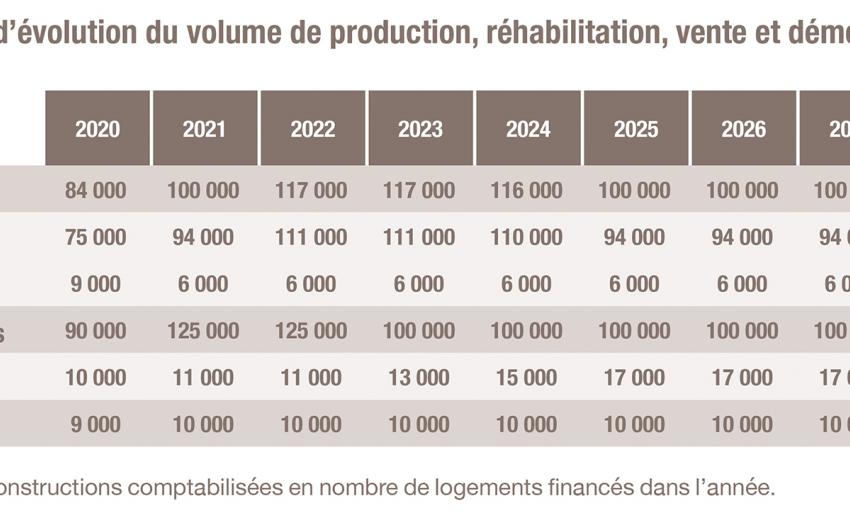

L’ambition est de programmer 250 000 agréments de logements locatifs sociaux d’ici 2022 – dont 90 000 logements très sociaux –, de relancer l’accession sociale à la propriété et d’accompagner le volet rénovation du plan de relance. Selon le scénario économique et financier retenu dans l’étude, le secteur relancerait son activité de construction conformément à l’objectif du protocole d’engagement concernant les agréments, avec une progression du nombre de logements sociaux financés de 50 000 unités au total sur la période 2022-2024.

D’ici 2030

La situation à court et moyen terme des bailleurs favorise leurs capacités d’investissement dans la construction comme dans la rénovation. L’édition 2021 de l’étude souligne que « selon le scénario économique retenu […], les bailleurs sociaux seraient en mesure de participer à la relance, grâce à une situation financière initiale saine, au niveau bas des taux d’intérêt et à leurs revenus issus des loyers peu affectés par la crise ».

Sur cette question des loyers, la pandémie de Covid-19 a certes engendré plus d’impayés dans un premier temps, mais ceux-ci devraient être régularisés pour l’essentiel.

Nous estimons une augmentation temporaire du taux d’impayés du fait des implications économiques de la crise sanitaire, passant de 1,2 % (pré-crise) à 2 % entre 2021 et 2023. Pour les années ultérieures, nous faisons l’hypothèse que le taux d’impayés s’établirait de nouveau à 1,2 % par an.

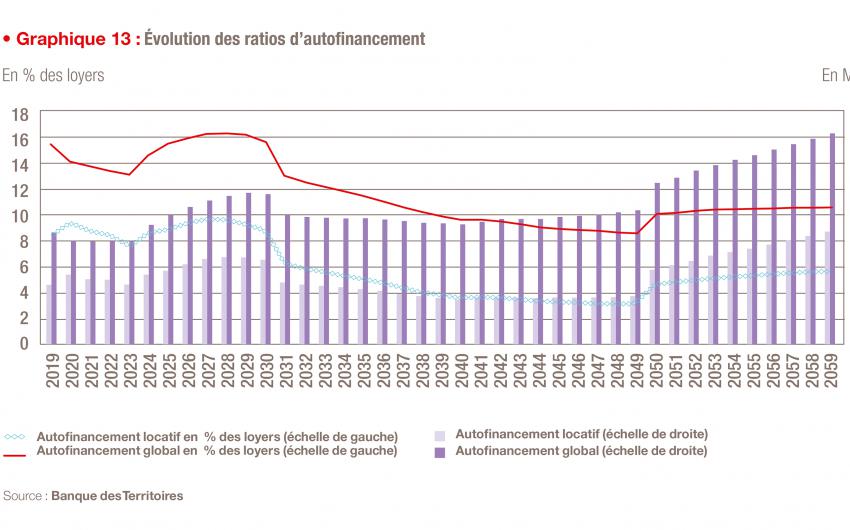

Le nombre de logements sociaux financés atteindrait 117 000 logements par an pour la période 2022-2024. L’autofinancement locatif s’établirait à un niveau de 9 % des revenus locatifs en moyenne pour la période 2020-2030, avec un point bas à 3 % des revenus locatifs en 2048, moment où les annuités financières rapportées aux loyers atteindront leur maximum (à 43 %). La projection de long terme est très sensible aux hypothèses retenues.

L’autofinancement global serait plus dynamique que l’autofinancement locatif au cours des prochaines années, car il est soutenu par la progression des cessions de logements. Il atteindrait un point haut en 2028 à 16 % des loyers, se repliant ensuite pour atteindre un point bas à 8,5% des revenus locatifs en 2048.

« Si les ventes soutiennent l’autofinancement global à court terme, elles constituent ensuite des pertes définitives de revenus locatifs provenant de logements partiellement ou totalement amortis », nuance Yannick Kirchhof.

© Banque des Territoires

Chiffres clés en 2019

5,5 Millions de logements dans le parc social

15,4 % des loyers en autofinancement global du secteur, soit une hausse de 2 points

Selon l’analyse prospective - dans 20 ans

7 millions de logements dans le parc social

13 % en moyenne des loyers en autofinancement global du secteur

© Banque des Territoires

Perspectives en bref

Depuis 2013, la Banque des Territoires publie chaque année, en septembre en amont du congrès de l’USH, l’étude Perspectives, qui porte sur le patrimoine des bailleurs sociaux et leurs comptes consolidés de l’année N-2, ainsi que sur des projections de la situation financière du secteur pour les décennies à venir.

Les hypothèses de l’édition 2021 se fondent notamment sur le cadrage économique du Groupe Caisse des Dépôts (taux d’inflation et croissance) et sur les hypothèses sectorielles par exemple concernant l’évolution de la construction et de la réhabilitation et les plans de financement des opérations. Il s’agit d’une analyse du secteur dans son ensemble, qui ne peut refléter la situation particulière d’un bailleur social pris isolément.

© Guillaume Gilquin

Guillaume Gilquin

Guillaume Gilquin est responsable du service des études de la direction des prêts de la Banque des Territoires, service qui réalise des analyses économiques sur le secteur du logement social et les investissements du secteur public local. Economiste de formation, il est diplômé de l’École polytechnique et de l’École nationale de la statistique et de l'administration économique (ENSAE). Il a rejoint le groupe Caisse des Dépôts en 2018, après une carrière au sein du ministère des Finances français et du ministère fédéral des Finances allemand.

© Yannick Kirchhof

Yannick Kirchhof

Yannick Kirchhof a intégré le groupe Caisse des Dépôts en 2019 après une expérience de plusieurs années, en tant qu’économiste, notamment au ministère fédéral des Finances allemand et au ministère des Finances français. Il est chargé notamment de la publication Perspectives du service des études de la direction des prêts de la Banque des Territoires.

© Cathy Dolignon

Cathy Dolignon

Cathy Dolignon est chargée d’études économiques dans le service des études de la direction des prêts de la Banque des Territoires. Dotée d’une formation en économie et économétrie, elle a passé plusieurs années en tant qu’économiste au sein du ministère des Finances et du ministère de la Défense, complétées d’une expérience dans le secteur privé. Elle a rejoint la Banque des Territoires en 2020 et se consacre notamment à la partie rétrospective de la publication Perspectives.